un elenco dei principali strumenti di finanziamento.

In questa sezione troverete non solo un elenco delle principali linee di finanziamento e prodotti di finanziamento generale, ma anche i prodotti di finanziamento adeguati all’agricoltura e, soprattutto, un ampio catalogo dei principali prodotti di finanziamento alternativo o innovativo illustrato con un diagramma che mostra il attori coinvolti e le relazioni tra di essi.

sono i finanziamenti principali del settore agricolo-agroalimentare che rimpiazzano quelli della vecchia produzione. Si tratta di finanziamenti UE per l’agricoltura e l’allevamento di bestiame che mirano ad sostenere il reddito europeo agricolo.

questo gruppo di sussidi incoraggia il rinnovo generazionale agricolo rivolgendosi agli agricoltori tra i 18 e i 40 anni ed incoraggia, inoltre, la modernizzazione tecnologica del settore agricolo. Sussidi superiori a 70,000 € sono disponibili per l’acquisto di tutti i tipi di macchine agricole e attrezzature, l’installazione o il miglioramento di moderne e circoscritte strutture per l’irrigazione delle colture, l’acquisto di aziende, l’acquisto e/o costruzione di strutture agricole e per il bestiame, ecc.

questo finanziamento riguarda il rinnovo dei trattori e dei macchinari agricoli e più in generale del parco macchine aziendale. La sostituzione di vecchi macchinari con nuovi forniti di tecnologie moderne può migliorare le condizioni di lavoro così come promuove l’efficienza energetica e la sostenibilità ambientale.

queste fattispecie permettono agli agricoltori professionali di essere inclusi in appositi registri regionali e questo comporta il ricevimento di agevolazioni specifiche come, ad esempio, la riduzione dell’imposta sul trasferimento di proprietà per l’acquisto di qualsiasi tipo di proprietà agreste; questo viene posto in essere per incoraggiare il ripopolamento delle aree interne ed evitarne l’abbandono.

viene garantito il rimborso di una parte delle tasse applicate al gasolio utilizzato in agricoltura (€ centesimi a litro all’anno).

questo finanziamento intende a incoraggiare la modernizzazione tecnologica del settore agricolo. Sovvenziona fino al 50% all’acquisto di ogni tipo di macchinario e attrezzatura agricola, l’implementamento o il miglioramento delle strutture d’irrigazione, l’acquisto e/o costruzione di fabbricati rurali, stalle, ecc.

questi finanziamenti mirano a promuovere la creazione di Consorzi di Bonifica ed irrigazione che supportino finanziariamente le spese che si presentano sul lavoro e le riparazioni riguardanti i macchinari necessari alla consolidazione o al miglioramento delle infrastrutture d’irrigazione. Inoltre, coprono i costi di progettazione e gestione delle opere nonché quelli della consulenza tecnica e finanziaria.

questo finanziamento supporta la conversione delle colture con lo scopo di incoraggiare la diversificazione e aumentare la produttività delle aree con restrizioni naturali.

gli irrigatori possono essere esentati pagando una parte dell’imposta speciale sull’elettricità e possono beneficiare di una riduzione dell’imposta sul reddito.

si tratta di aiuti complementari che provengono dalla programmazione PAC al fine di attuare diversi metodi di coltivazione responsabile e sostenibile. Stabilisce, inoltre, i presupposti ambientali aggiunti alla condizionalità.

questi finanziamenti sono contenuti nel nel secondo pilastro della PAC e gestiti attraverso il bilancio relativo allo sviluppo rurale europeo. Questi schemi supportano la formazione e l’informazione, la fondazione di associazioni agroalimentari, la creazione di gruppi produttivi e organizzazioni e incoraggiano il dinamismo industriale nel settore agroalimentare attraverso la cooperazione.

sono disponibili importanti finanziamenti che promuovono il cooperativismo agroalimentare. Questi fondi hanno lo scopo di incoraggiare la partecipazione a forme di cooperative agricole al fine di creare aggregazione tra le aziende agricole e accrescerne la competitività sui mercati nazionali ed internazionali.

questi finanziamenti supportano investimenti che possono ridurre il consumo di determinate risorse a scopi ambientali quali acqua e gasolio.

questi fondi sono resi disponibili dal bilancio pubblico per coprire, in circostanze eccezionali, danni nelle aree affette da calamità naturali.

2.1.1. LIVELLO DELL’UNIONE EUROPEA

- Banca Europea per gli investimenti (BEI):

I finanziamenti europei sono disponibili per tutti I tipi di società di qualsiasi costituzione e settore tra cui imprenditori, start-up, micro, piccole e medie imprese ed, ovviamente, per le grandi aziende. È disponibile una vasta gamma di finanziamenti: prestiti alle imprese, micro finanza, garanzie e capitale di rischio. Ogni anno la UE supporta più di 200,000 imprese. La decisione di fornire finanziamenti europei viene presa dalle locali istituzioni finanziarie quali banche, società che fanno ricorso al capitale di rischio o investitori privati.

Grazie al supporto UE le locali istituzioni finanziarie possono fornire finanziamenti addizionali alle imprese. Le condizioni finanziarie, importo, durata, tassi d’interesse e tariffe, sono determinate da queste istituzioni finanziarie.

2.1.2. LIVELLO NAZIONALE

- Banca pubblica si riferisce a risorse che dipendono dal settore pubblico di cui proprietà e controllo sussistono sotto il controllo dello Stato. Pertanto le risorse del settore bancario sono entità che appartengono allo Stato.

Con la crisi economica e finanziaria dell’ultimo decennio, il ruolo del settore bancario è stato rivitalizzato come uno strumento pubblico per sostenere il settore garantendo il finanziamento agli agenti delle economie più vulnerabili. Gli Stati, inoltre, stabiliscono agenzie di credito o istituzioni (per esempio, la ICO in Spagna) che gestiscono diverse linee di finanziamento preferenziale.

- Le banche e le istituzioni nazionali di promozione (NPBI) sono entità legali che eseguono attività finanziarie, di sviluppo e promozionali su base professionale. Sono in possesso di un mandato da parte di un membro dello stato UE a livello centrale, regionale o locale.

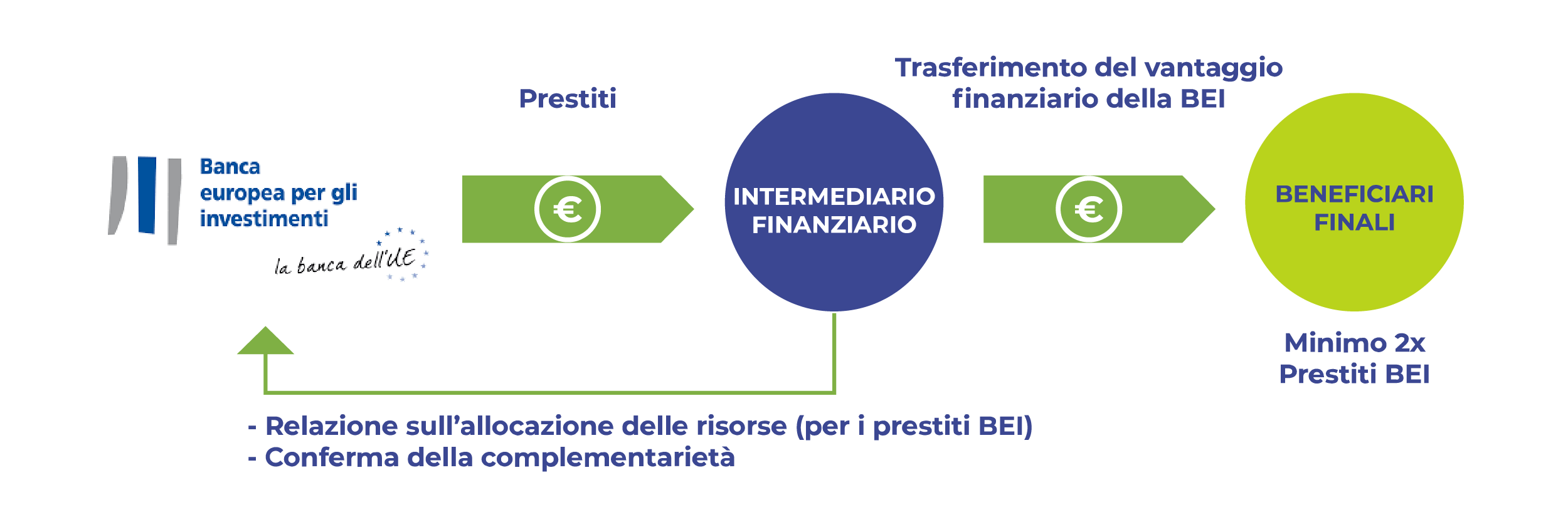

La banca promozionale nazionale agisce da intermediario finanziario per gli investimenti di gruppo diretti a progetti su bassa scala operati dalla BEI (Banca Europea per gli Investimenti). Essa canalizza prestiti a imprese e autorità locali nel proprio paese e collabora con il Fondo di Investimento Europeo (FEI) nell’attuazione dei loro mandati di garanzia o di equità.

- Ci sono anche Istituti di Garanzia conosciuti come Società di Mutua Garanzia (MGS), che offrono garanzie alle piccole e medie imprese (PMI) e danno accesso al finanziamento preferenziale con vantaggi economici (tasso d’interesse) e agevolazioni fiscali (aliquote basse per l’istituzione di finanziamenti).

Questa garanzia, fornita da una società di garanzia a nome della PMI alla banca, permette alla banca di abilitare il prestito. In parole povere, la garanzia è un impegno finanziario da parte della società di garanzia a rimborsare fino a una determinata percentuale del prestito all’istituto finanziario, nel caso in cui il cliente della PMI non sia in grado di onorare i propri pagamenti.

La garanzia di solito non copre più dell’80% del prestito bancario, lasciando il restante 20% di rischio al finanziatore. La PMI rimane responsabile del prestito. Di solito il cliente della PMI paga una commissione di elaborazione una tantum e una commissione di garanzia annuale che varia da un istituto di garanzia all’altro.

- Credito commerciale da fornitori: la scadenza garantita dai fornitori per il pagamento delle spese è il risultato delle negoziazioni e della fiducia riposte nei loro clienti. La società acquirente riceve l’opportunità di ottenere finanziamenti a zero spese.

- Sconto commerciale: finanzia capitale circolante attraverso il pagamento anticipato dai clienti.

- Conto bancario di credito: conto bancario che permette alla società di avere fondi per finanziare le spese che derivano dalle sue attività, fino a un massimo fisso.

- Confirming: prodotto che facilita la gestione dei pagamenti ai fornitori. La società assegna alla banca la gestione del pagamento ai fornitori.

- Contratto di cessione dei crediti: attraverso questo servizio le società agricole assegnano il credito commerciale dei clienti (fatture) all’entità finanziaria in cambio di liquidità che si assume il rischio di mancato pagamento.

- Pagamenti PAC anticipati: prestiti agricoli specifici intesi ad anticipare i pagamenti diretti del primo pilastro della PAC, Politica Agricola Comune.

- Pagamenti avanzati del raccolto: per le colture raccolte ma non vendute, le entità finanziarie offrono liquidità, linee di finanziamento in acconto della futura vendita delle colture.

- Prestiti per la campagna: specifici del settore agricolo sono intesi a coprire le spese finanziarie per il periodo produttivo annuale.

- Prestiti assicurativi agricoli: finanziano il costo delle assicurazioni agrarie.

- Carte di credito Agricole: facilitano il pagamento dei fattori di produzione agricoli attraverso diverse modalità (fine del mese, differita, scadenza, ecc.).

- Prodotti per l’esportazione: garantiscono i pagamenti in operazioni relative al commercio estero e riducono il rischio di volatilità nel tasso di cambio di altre valute.

Prestiti di investimento offerti da istituzioni finanziarie sono prestiti a medio e lungo termine che hanno lo scopo di migliorare, espandere e modernizzare l’efficienza delle strutture e i mezzi di produzione. L’industria del cibo può utilizzare questo tipo di prestito per produrre investimenti a capitale fisso. Oltre a ciò, le istituzioni finanziarie offrono prodotti specifici per finanziare gli investimenti nel settore agricolo con condizioni specifiche. Le più importanti sono elencate di seguito:

- Prestiti per l’acquisto di fondi e fabbricati rurali: sono prestiti a lungo termine che consentono il finanziamento fino a 15 anni e includono alcuni prestiti a tasso agevolato.

- Prestiti per il miglioramento delle aziende agricole: sono prestiti a lungo termine per la modernizzazione e incorporazione della tecnologia nelle aziende. Di solito hanno un termine di finanziamento che può andare da un periodo tra i 2 anni e i 15 anni.

- Prestiti per l’installazione di sistemi di irrigazione.

- Prestiti per l’acquisto di macchinari agricoli. Sia nuovi che di seconda mano.

- Prestiti per l’acquisto di plastiche per serre.

- Prestiti per nuove piantagioni: finanziano fino a 8 anni di investimenti per l’installazione di nuove piantagioni e hanno un periodo di grazia per facilitare il pagamento di esse finché le nuove piantagioni inizino a produrre.

- Prestiti per acquisto del bestiame: il loro termine varia a seconda del tipo di bestiame coinvolto.

- Come opzione alternativa per il finanziamento del capitale fisso, gli istituti finanziari mettono a disposizione del settore agricolo prodotti di leasing e di noleggio. Questi strumenti permettono il rimpiazzo dell’acquisto di una merce con il pagamento periodico di un noleggio (il contratto include una opzione di acquisto della merce al termine del periodo di leasing o noleggio). Il locatore è responsabile del mantenimento e aggiornamento del prodotto.

- Molti di questi prodotti specifici del mercato agricolo sono prodotti di finanziamento tradizionali in cui alcuni elementi sono stati adattati ai cicli agricoli. Questi elementi adattati sono il periodo di ammortamento del capitale, i periodi di grazia e i tassi d’interesse.

- È importante sottolineare l’importanza delle assicurazioni come meccanismo per garantire reddito e liquidità per potenziali contingenze. Andrebbe considerata non solo come forma di garanzia per l’agricoltore ma anche per la sua famiglia, clienti, fornitori e entità pubbliche.

- Tra i prodotti per la gestione dei rischi ci sono un gran numero di alternative adattate al mondo agricolo, come l’assicurazione sulla vita, l’assicurazione contro gli infortuni, l’assicurazione sanitaria, l’assicurazione della responsabilità civile, l’assicurazione agricola (macchinari, attrezzature, abitazioni, furti, incendi, ecc.) o l’assicurazione agricola, essendo quest’ultimo un prodotto specifico ed esclusivo del settore agricolo.

– SETTORE AGRICOLO

a) Assicurazione multi rischio o combinata – Queste assicurazioni offrono garanzie specifiche contro rischi determinati che incidono sulla produzione assicurata. In caso di sinistro, con questo tipo di assicurazione il danno e il relativo risarcimento sono determinati a modello.

b) Assicurazione sul raccolto – L’assicurazione sul raccolto copre tutte le condizioni meteorologiche avverse e altri rischi naturali che interessano un raccolto. Attraverso queste assicurazioni, all’agricoltore viene garantita una percentuale di rendimenti assicurabili nella sua fattoria.

– SETTORE DEL BESTIAME

a) Assicurazione contro infortuni e malattie – Questo tipo di assicurazione copre molteplici rischi per gli animali (infortuni, annegamento, alluvioni, ecc.). Nella copertura di base degli infortuni viene stabilita una compensazione per animale.

b) Assicurazione per la rimozione di animali morti nell’azienda agricola – L’assicurazione di recesso è una forma di “assicurazione di prestazione di servizi” che offre all’agricoltore la possibilità di garantire tutti i costi.

c) Assicurazione indicizzata della siccità per il bestiame – Questa assicurazione fornisce una compensazione per l’aumento dei costi dei mangimi a causa della mancanza di vegetazione.

l’assicurazione esistente per la produzione forestale è multi-rischio, con copertura di base per il rischio di incendio in terreni agricoli rimboschiti e in boschi di querce da sughero.